退市新(xīn)规下,上市公司如何解难

退市新(xīn)规下,上市公司如何解难

一、引言:退市新(xīn)规来了

中國(guó)境内资本市场上市公司退市制度的规则,经历了多(duō)次演变。

2020年10月9日,國(guó)務(wù)院制定《國(guó)務(wù)院关于进一步提高上市公司质量的意见》,要求优化退市标准、简化退市程序、加强退市监管。

2020年11月25日,中央全面深化改革委员会第十六次会议审议通过《健全上市公司退市机制实施方案》。

基于前述方案要求,沪深交易所在2020年12月31日发布修订后的《股票上市规则》《退市公司重新(xīn)上市实施办法》等配套规则。规则将强制退市指标划分(fēn)為(wèi)四类:即交易指标类、财務(wù)指标类、规范类和重大违法类。自2020年实施退市改革以来,退市公司数量大幅增加。证监会统计2023年全年共有(yǒu)47家公司退市,其中强制退市44家。退市改革三年来,强制退市数量超过改革前退市数量总和。

2024年4月12日,國(guó)務(wù)院发布资本市场第三个“國(guó)九条"。证监会配套发布《关于严格执行退市制度的意见》,沪深北三大交易所同步修订退市规则,并于2024年4月30日公布施行(“退市新(xīn)规")。

退市新(xīn)规进一步严格了强制退市标准:

(1)严格重大违法强制退市适用(yòng)范围。增加一年严重造假、多(duō)年连续造假退市情形,调低两年财務(wù)造假触发重大违法退市的门槛。

(2)严格规范类退市情形。增加连续多(duō)年内控非标意见,控制权長(cháng)期无序争夺导致投资者无法获取上市公司有(yǒu)效信息,上市公司内控失效导致出现大股东大额资金占用(yòng)且不整改等规范类退市情形。

(3)加大绩差公司退市力度。提高亏损公司的营业收入退市指标,淘汰缺乏持续经营能(néng)力的公司。

(4)完善市值标准等交易类退市指标。

二、关注:四类强制退市情形

根据沪深交易所《股票上市规则》规定的触发强制退市的四大类情形,从一旦触发是否被终止上市角度,可(kě)以分(fēn)為(wèi)两大类。

一类是上市公司发生该情形后交易所就终止其上市(“直接退市")。交易类强制退市情形、重大违法类强制退市情形属于直接退市情形。

另一类是上市公司发生该情形后,交易所对其股票交易实施退市风险警示;一定期限内仍未改正或者再次发生的,交易所才终止其上市(“间接退市")。财務(wù)类强制退市情形、规范类强制退市情形属于间接退市情形。

根据证监会于2024年在官网发布的报道:“自2020年12月31日退市改革以来,A股共有(yǒu)127家公司退市,其中104家强制退市,强制退市数量是改革以前10年的近3倍,呈现两个特点:一是面值退市显著增多(duō),去年面值退市的数量接近全部退市公司的一半,市场优胜劣汰的自我调节机制开始形成;二是重大违法类退市增多(duō),去年有(yǒu)8家公司因达到重大违法标准进入退市程序。"

(一)直接退市:交易类强制退市

交易类强制退市,一般包括成交量、面值(收盘价)、股东人数、总市值四个退市指标。

2023年强制退市的44家上市公司中,其中有(yǒu)20家触及交易类退市指标。退市原因均為(wèi)“连续20个交易日的每日股票收盘价均低于人民(mín)币1元",暂未出现触及成交量、股东人数、总市值类型的案例。“面值退市"显著增多(duō),成為(wèi)强制退市的主要类型。

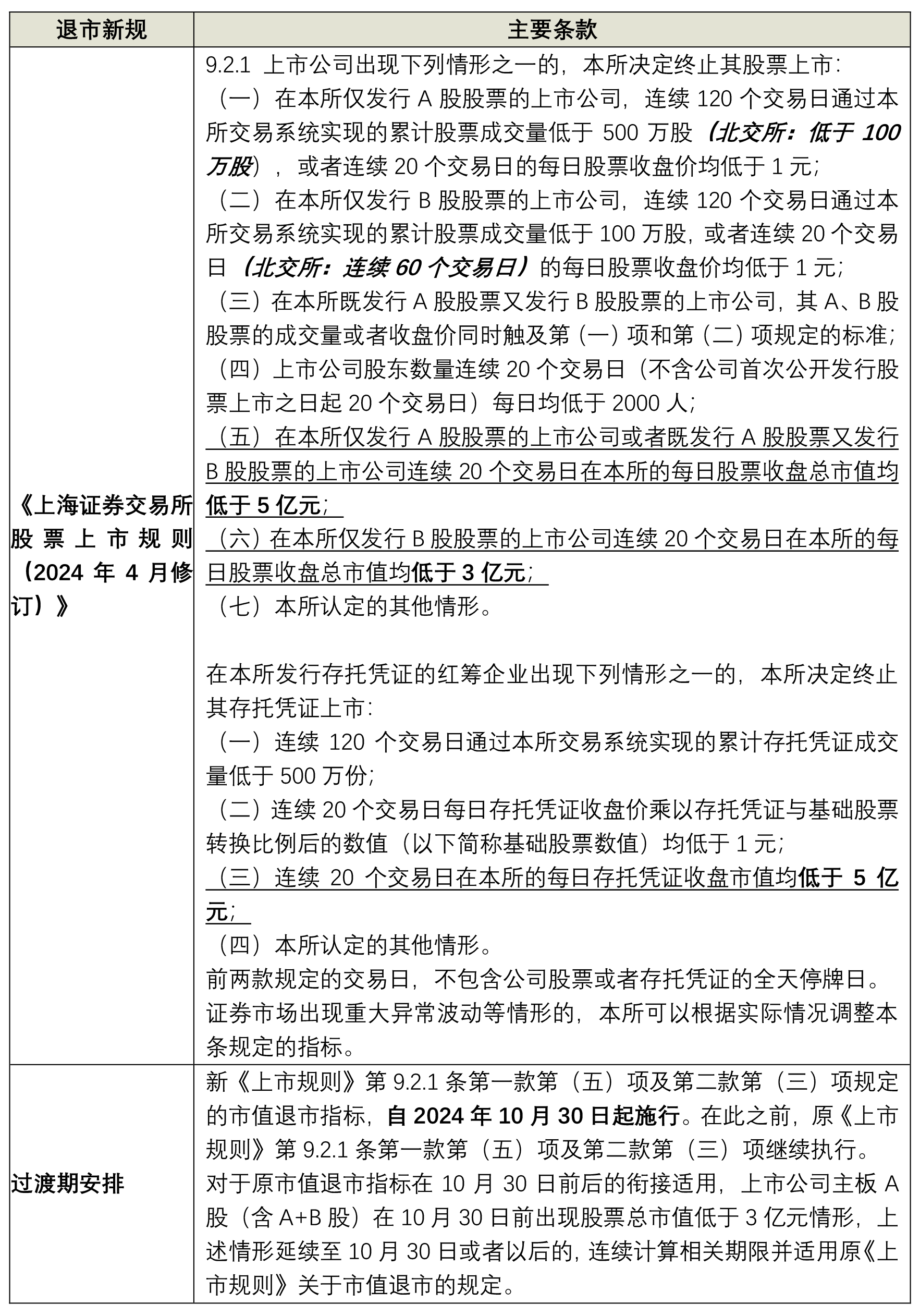

本次退市新(xīn)规,进一步改变了市值标准等交易类退市指标:

主板A股(含A+B股)的上市公司市值退市指标、发行存托凭证的红筹企业市值退市指标由“低于3亿元"提高至“低于5亿元"。科(kē)创板、创业板、北交所未调整,仍為(wèi)3亿元。

注:表格内退市新(xīn)规系以《上海证券交易所股票上市规则(2024年4月修订)》為(wèi)例进行解读,下同。沪深交易所关于退市的规则基本一致,北交所的退市规则有(yǒu)细微差异,已在表格中列示。

交易类强制退市案例:

• FHKG(退市000046)

2024年1月26日,FHKG公司收到深圳证券交易所《关于FHKG公司股票终止上市的决定》(深证上〔2024〕76 号)。公司股票在2023年11月30日至2023年12月27日期间,通过深交所交易系统连续二十个交易日的每日收盘价均低于1元,触及了《深圳证券交易所股票上市规则(2023年8月修订)》第9.2.1条第一款第(四)项规定的股票终止上市情形。深交所决定公司股票终止上市。

2024年2月7日,公司终止上市暨摘牌。

• GRN(退市603555)

2024年3月22日,GRN公司收到上交所《关于GRN公司股票终止上市的决定》(上海证券交易所自律监管决定书[2024]29号)。2024年2月1日至2024年3月7日,公司连续20个交易日的每日股票收盘价均低于1元,上述情形属于《上海证券交易所股票上市规则》第9.2.1条第一款第(一)项规定的股票终止上市情形(即為(wèi)面值退市)。上交所决定终止公司股票上市。

2024年3月29日,公司终止上市暨摘牌。

(二)直接退市:重大违法类强制退市

重大违法类强制退市主要包括两类情形:一是上市公司存在欺诈发行、重大信息披露违法或者其他(tā)严重损害证券市场秩序的重大违法行為(wèi)的情形;二是上市公司存在涉及國(guó)家安全、公共安全、生态安全、生产安全和公众健康安全等领域的违法行為(wèi),情节恶劣,严重损害國(guó)家利益、社会公共利益的情形。

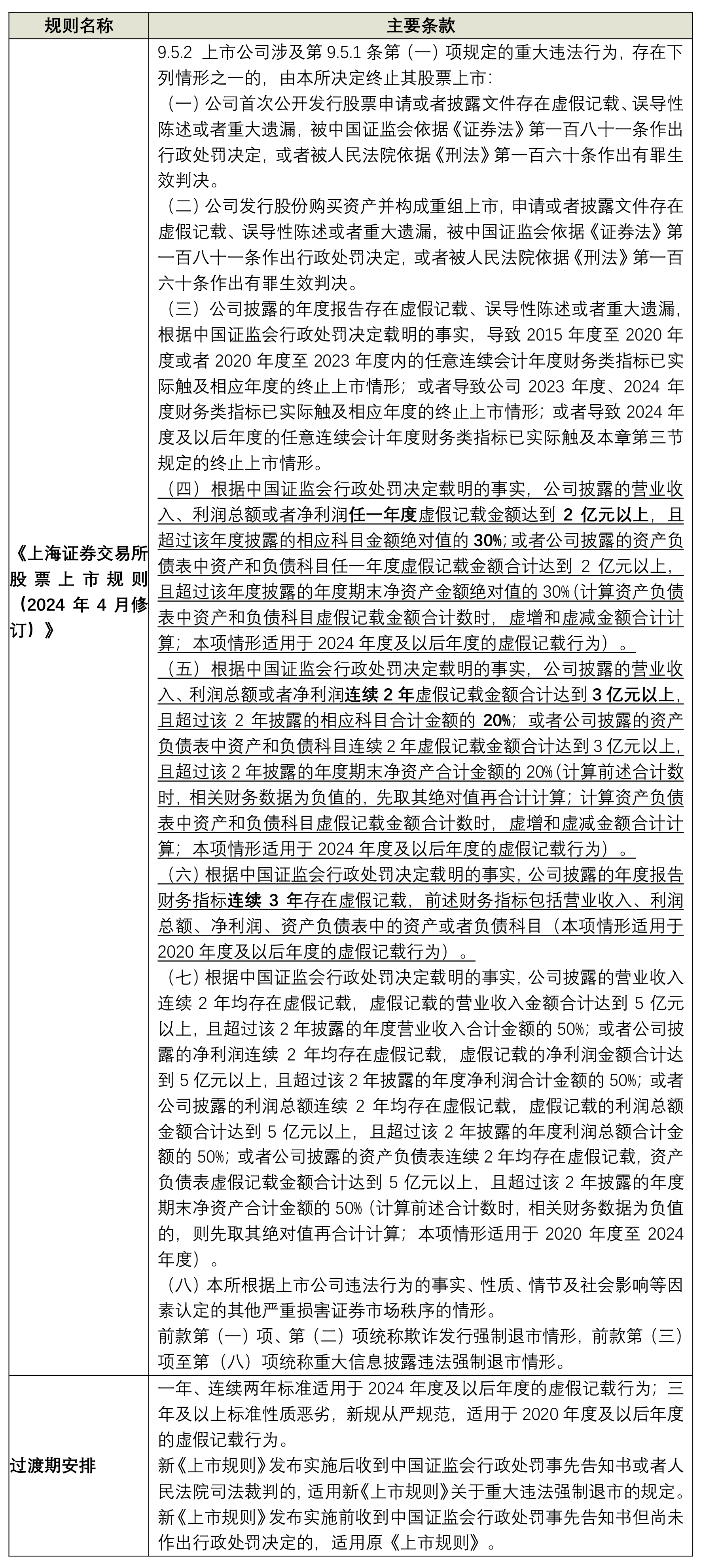

本次退市新(xīn)规释放了监管部门对财務(wù)造假“零容忍"的信号,进一步加大财務(wù)造假打击力度。

修订要点包括:

沪深主板、科(kē)创板、创业板、北交所(本次新(xīn)增)均大幅调低财務(wù)造假重大违法退市的门槛,包括年限、金额和比例,并增加了多(duō)年连续造假退市的情形;

对现行规定“连续两年虚假记载金额合计达到5亿元以上,且超过该两年披露合计金额的50%"的造假退市指标进行修改,區(qū)分(fēn)一年、连续两年、连续三年及以上情形,具體(tǐ)而言:

(1)一年虚假记载金额达到2亿元以上,且占比超过30%。

(2)连续两年虚假记载金额达到3亿元以上,且占比超过20%。

(3)连续三年及以上年度存在虚假记载即退市。

重大违法类强制退市案例:

• 2024年首例:XHY(退市002089)

2024年2月5日,XHY公司收到中國(guó)证监会下发的《行政处罚决定书》,认定:1、公司通过参与专网通信虚假自循环业務(wù)虚增销售收入、利润,导致2014年至2019年年度报告及2019年半年度报告虚假记载;2、公司会计差错更正处理(lǐ)错误、审计调整错误、确认预计负债不完整,导致2019年年度报告存在虚假记载,多(duō)计2019年度利润总额25,832,213.24元。该等事实触及《深圳证券交易所股票上市规则(2023年8月修订)》第9.5.1条第(一)项、第9.5.2条第一款第(三)项规定的重大违法强制退市情形。

2024年3月19日,公司收到交易所关于终止上市的决定。公司股票自2024年3月26日起进入退市整理(lǐ)期,退市整理(lǐ)期為(wèi)十五个交易日。2024年4月18日,公司股票正式摘牌,转入全國(guó)股转公司代為(wèi)管理(lǐ)的退市板块进行股份转让。

• BTHJ(退市603603)

2024年2月2日,BTHJ公司收到北京证监局下发的《行政处罚决定书》。经查,在2017至2019年度,公司存在虚增营业收入、利润的情形。根据中國(guó)证监会行政处罚决定认定的事实,公司虚假记载的信息披露违法行為(wèi)持续时间長(cháng),虚假记载金额大、占比高,严重损害证券市场秩序。公司披露的2020年及2021年资产负债表连续2年均存在虚假记载,虚假记载金额合计达到5亿元以上,且超过该2年披露的年度期末净资产合计金额的50%。上述情形已触及重大违法强制退市情形,将被实施重大违法强制退市。根据《决定书》,基于上述财務(wù)造假事实,北京证监局对BTHJ公司及相关责任人予以警示,并合计罚款1300万元。

2024年3月19日,公司收到上海证券交易所关于终止上市的决定。公司股票于2024年3月27日进入退市整理(lǐ)期,退市整理(lǐ)期15个交易日。公司股票于2024年4月25日被上海证券交易所终止上市暨摘牌。

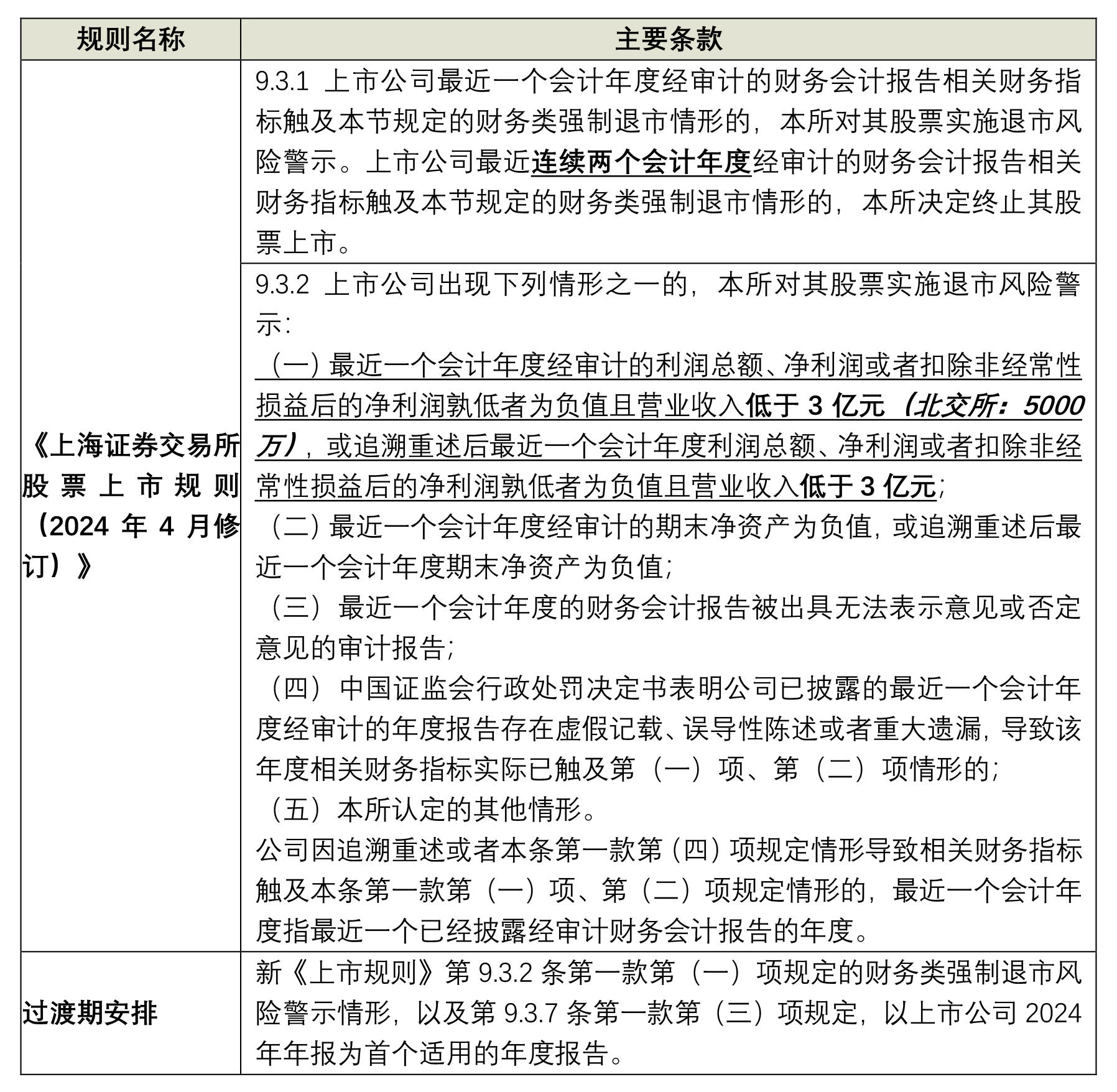

(三)间接退市:财務(wù)类强制退市

财務(wù)类强制退市主要包括“净利润+营业收入"、“期末净资产"、“会计师事務(wù)所非标意见"等情形。

由于财務(wù)类强制退市情形属于间接退市情形,第一年度触发财務(wù)类强制退市指标的,被施加*ST(退市风险警示),次年仍触及相关指标即强制退市。

近期A股退市节奏加快,据不完全统计,截至2024年5月10日,有(yǒu)9家上市公司因2023年财務(wù)指标尚未改善、被出具无法表示意见的审计报告等原因锁定财務(wù)类退市。仅5月6日当天,就有(yǒu)*ST左江、*ST太安、*ST越博等5家公司公告,收到深圳证券交易所终止上市事先告知书。

修订要点包括:

主板亏损公司的营业收入退市指标由“低于1亿元"提高至“低于3亿元",亏损考察维度增加利润总额。结合科(kē)创板、创业板成長(cháng)性和收入规模特点,本次未调整,维持1亿元不变。

财務(wù)类强制退市案例:

• ZCSJ(退市600242):

净利润為(wèi)负值且扣除后营业收入低于人民(mín)币1亿元(原财務(wù)指标)

2023年5月23日,ZCSJ公司收到上海证券交易所出具的自律监管决定书[2023]112号《关于ZCSJ公司股票终止上市的决定》,上海证券交易所决定公司股票终止上市。

《决定书》显示,因2021年度财務(wù)会计报告被出具无法表示意见的审计报告、2021年度经审计的净利润為(wèi)负值且扣除后营业收入低于人民(mín)币1亿元,公司股票自2022年5月6日起被实施退市风险警示。2023年4月29日,公司披露2022年年度报告,2022年度经审计的净利润為(wèi)负值且扣除后营业收入低于人民(mín)币1亿元,2022年度经审计的期末净资产為(wèi)负值,财務(wù)会计报告被出具无法表示意见的审计报告。上述情形属于《上海证券交易所股票上市规则(2023年2月修订)》第9.3.11条规定的股票终止上市情形。

2023年6月29日,公司股票被上海证券交易所终止上市暨摘牌。

• YSZS(退市002751):

连续两年被出具无法表示意见的审计报告

2023年6月12日,YSZS公司收到深交所《关于YSZS公司股票终止上市的决定》(深证上[2023]495号),深圳证券交易所决定公司股票终止上市。

《决定书》显示,2022年5月6日,公司2021年财務(wù)会计报告被年审会计师出具无法表示意见的审计报告,公司股票交易被实施退市风险警示。2023年4月29日,公司披露股票交易被实施退市风险警示后的首个年度报告显示,公司2022年财務(wù)会计报告被年审会计师出具了无法表示意见的审计报告。公司触及《深圳证券交易所股票上市规则(2023年修订)》第9.3.11条第一款第(三)项规定的股票终止上市情形。

2023年7月13日,公司股票被深圳证券交易所终止上市并摘牌。

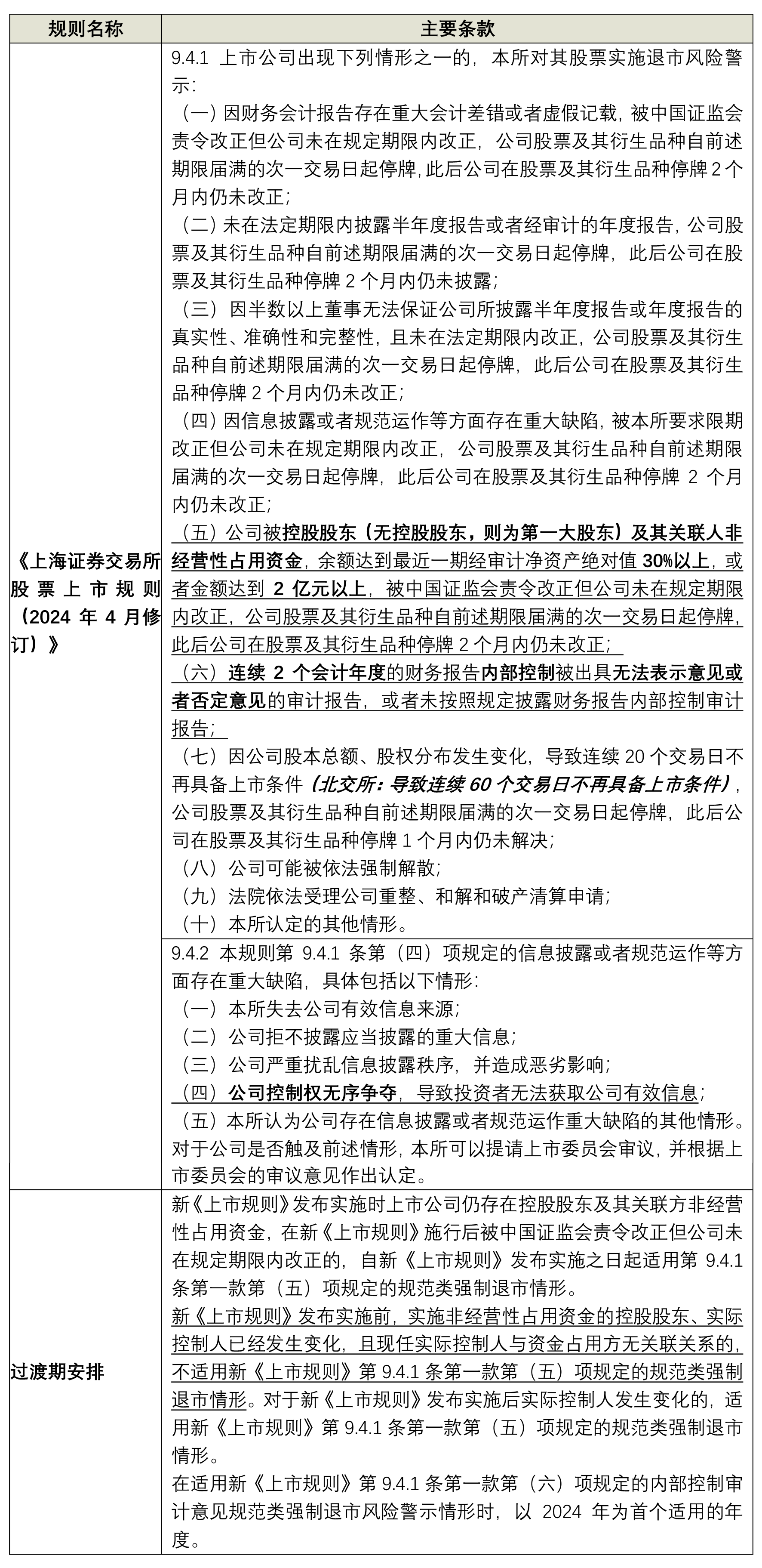

(四)间接退市:规范类强制退市

本次退市新(xīn)规在原有(yǒu)基础上,新(xīn)增三项规范类强制退市情形(包括沪深主板、科(kē)创板、创业板、北交所)。

修订要点包括:

(1)控股股东大额资金占用(yòng)不整改;

(2)连续2个会计年度内控非标意见;

(3)控制权无序争夺。

自2020年底退市改革至2023年末,暂无规范类强制退市的案例。但本次退市新(xīn)规修订,规范类强制退市的情形增加,监管机构对上市公司的规范运作要求越来越高,监管力度也在逐步加强。因此,未来可(kě)能(néng)会有(yǒu)触及规范类退市标准的案例出现,上市公司应提高对此类退市情形的关注度。

三、退市后:后事如何处理(lǐ)

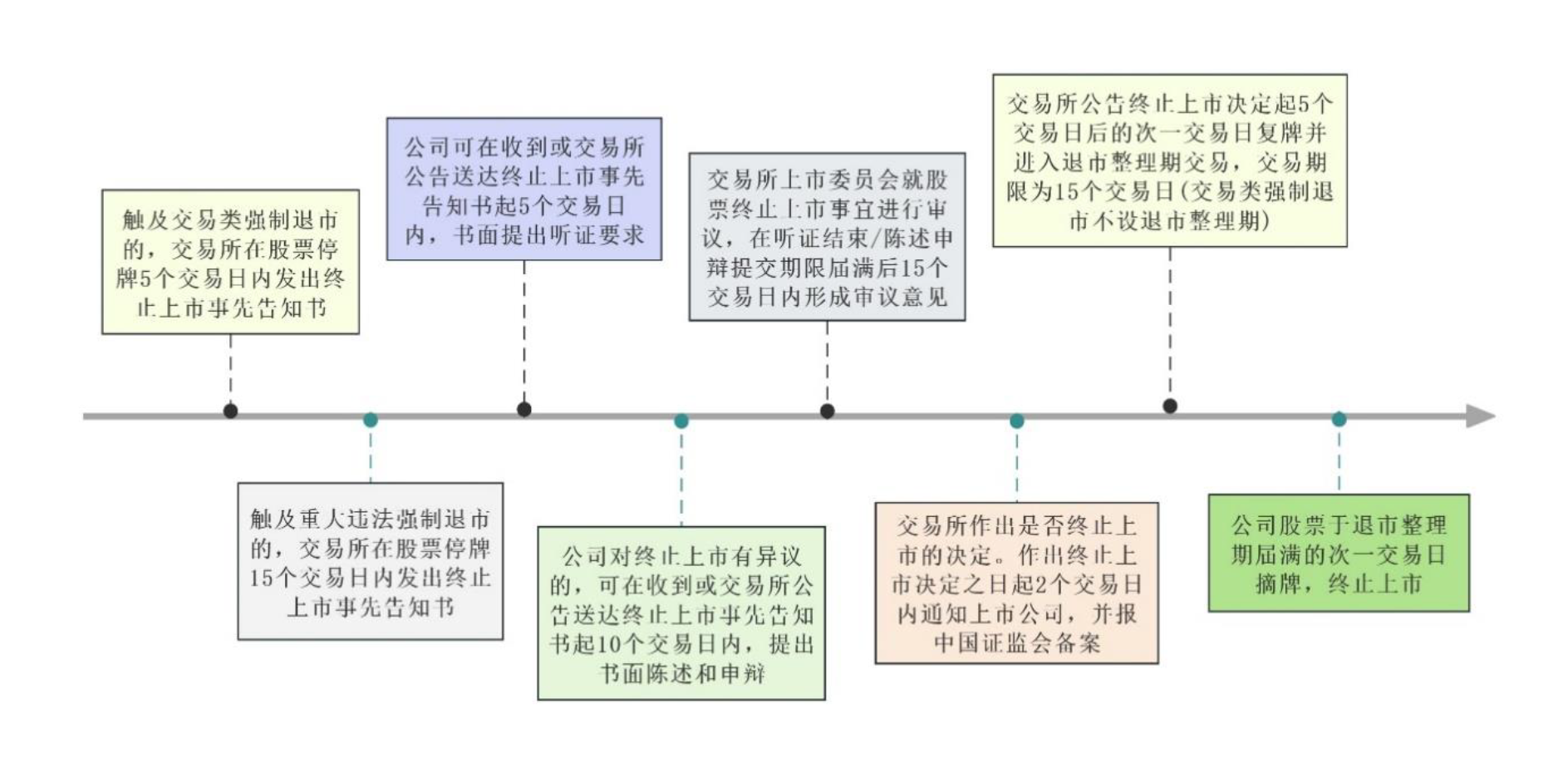

(一)退市程序

上市公司触发交易类、重大违法类的直接退市情形后,应履行的退市程序主要如下:

上市公司触及财務(wù)类和规范类强制退市的终止上市交易情形的,交易所在股票停牌5个交易日内发出终止上市事先告知书,之后退市程序与前述直接退市情形相同。

(二)公司股票进入退市板块挂牌转让

上市公司股票被强制终止上市后,应当聘请具有(yǒu)主办券商(shāng)业務(wù)资格的证券公司,在交易所所作出终止其股票上市决定后,立即安排股票转入全國(guó)中小(xiǎo)企业股份转让系统等证券交易场所进行股份转让相关事宜,保证公司股票在摘牌之日起45个交易日内可(kě)以转让。公司未聘请证券公司或者无证券公司接受其聘请的,交易所可(kě)以為(wèi)其临时指定。

(三)退市企业的破产重整及重新(xīn)上市

退市企业,尤其是财務(wù)类强制退市的公司,在退市后仍面临着化解债務(wù)危机、摆脱经营困境的迫切需求。而在需求端,由于退市企业的股票仍具备一定的流通股价值,且存在重新(xīn)上市的可(kě)能(néng),因此退市企业通过破产重整程序改善资产负债结构、提升盈利能(néng)力的不在少数。截至2023年12月31日,退市板块已有(yǒu)42家企业被法院裁定进入破产重整程序,其中26家退市企业的重整计划执行完毕;在已完成重整的退市企业中,还有(yǒu)3家退市企业实现了重新(xīn)上市(國(guó)机重装、招商(shāng)南油等)[1]。

按照现行规定,除触及欺诈发行强制退市的公司外,上市公司股票被终止上市,在退市板块经过一定期限后,如其终止上市情形(交易类强制退市情形除外)已消除且公司达到交易所规定的重新(xīn)上市条件的,可(kě)以向交易所申请重新(xīn)上市。退市企业的重新(xīn)上市由交易所上市委员会审核通过后报中國(guó)证监会备案,无需经中國(guó)证监会注册。

但随着后续2024年退市新(xīn)规的实施,正在进行重整、重整计划已经执行完毕的上市公司也面临更严格退市指标的考验,重整失败的案例预计也将增多(duō)。

此外,常态化退市机构的构建,大股东资金占用(yòng)等规范类退市指标应引起重视,对上市公司破产重整来说,如何准确识别困境上市公司的重整价值和重整可(kě)行性,将显得更為(wèi)重要。

四、公司退市后,风险并未消退

(一)立體(tǐ)化追责如影随行

退市新(xīn)规强调:坚持对退市公司及其控股股东、实际控制人、董事、高管违法违规行為(wèi)“一追到底",严惩导致上市公司重大违法强制退市的责任人员,依法实施证券市场禁入措施。推动健全行政、刑事和民(mín)事赔偿立體(tǐ)化追责體(tǐ)系。可(kě)见,对于重大违法强制退市的上市公司,退市不是违法后果的终点,反而可(kě)能(néng)是全面追责的起点。实践中,已有(yǒu)不少公司及其董监高在公司退市后被立案调查。

(二)股民(mín)索赔风险仍在

退市只是投资者不能(néng)继续公开在市场上交易其股票,投资者的股东身份并没有(yǒu)消除,其请求权基础仍然存在。

上市公司股票退市后能(néng)否获得赔偿,主要由退市的情形而决定:如果上市公司仅因业绩不佳、经营不善等市场经济行為(wèi)导致退市(例如面值退市),由于投资风险自负的基本原则,股民(mín)通常不能(néng)要求赔偿。但是,如果退市是由于上市公司或其控股股东、实际控制人、董事、高管等存在违法违规行為(wèi)(例如重大违法、财務(wù)造假、欺诈上市或者特定情况下的内幕交易等情形),股民(mín)可(kě)以依法要求赔偿。

股民(mín)通常可(kě)以通过如下途径进行维权:

(1)提起诉讼:中小(xiǎo)股民(mín)可(kě)以选择通过提起诉讼,要求责任人承担民(mín)事责任、进行赔偿。

(2)参与重整或清算:如果退市公司进入破产重整或清算程序,股民(mín)可(kě)以申请介入重整或参与清算,争取自己的合法权益。

(3)通过证监会热線(xiàn)、交易所、证券业协会维权。

(4)通过中小(xiǎo)投资者权益保护机构维权。

(三)证券维权诉讼情况

在诉讼领域,证券虚假陈述责任纠纷案件仍然处于高位运行。以上海金融法院统计数据為(wèi)例,2018年8月至2023年12月底,上海金融法院受理(lǐ)证券虚假陈述责任纠纷案件共17127件,其中2018年1259件,2019年3030件,2020年3245件,2021年4354件,2022年3916件,2023年1322件(另诉前调解成功案件2222件)。其中,股票类虚假陈述案件共17099件,涉及59家上市公司,2022年、2023年分(fēn)别受理(lǐ)证券虚假陈述案件新(xīn)增案涉上市公司19、17家,数量均遠(yuǎn)高于2018年到2021年前四年的数量。[2]

从实體(tǐ)责任认定上,為(wèi)了资本市场健康有(yǒu)序发展,保障投资者得到赔偿救济的权利,设置与过错相当的责任承担制度,震慑、预防证券欺诈等不法行為(wèi),敦促各市场主體(tǐ)归位尽责,我國(guó)已经逐渐形成了类型化、多(duō)层次的责任主體(tǐ)體(tǐ)系。大量股权诉讼的索赔对象不局限于上市公司自身,而是扩大到控股股东、实际控制人、董事、监事、高级管理(lǐ)人员和其他(tā)直接责任人员、保荐人、承销商(shāng)及其直接责任人员以及证券服務(wù)机构、以及帮助造假者。投保机构股东代位诉讼大智慧董监高损害公司利益案,是在上市公司因证券欺诈被判令承担民(mín)事赔偿责任后,全國(guó)首例投保机构提起的向公司董监高追偿的案件。[3]

从程序制度支持上,支持诉讼、示范判决、专业调解、代表人诉讼、先行赔付等都是对于投资者保护的配套供给。

五、结语

在交易类、财務(wù)类、规范类、重大违法类等多(duō)元化退市并重格局下,A股市场常态化退市趋势将延续,优胜劣汰的市场竞争环境或进一步强化。新(xīn)一轮退市新(xīn)规的出台,将对上市公司监管、市场投资理(lǐ)念及生态、中介机构履职等各方面产生深刻影响。

在此背景下,上市公司更应提升公司盈利能(néng)力,加强内控、合规及风险管理(lǐ),严格遵守信息披露规则,密切关注市场变化和监管政策动向,以适应市场和监管环境。

同时,一旦发现问题或不符合新(xīn)规要求的情况,应立即采取行动进行整改,积极应对和消除潜在退市风险。

[注]

[1] 引用(yòng)自:《2023年度上市公司退市情况及“新(xīn)國(guó)九条"背景下“退市新(xīn)规"对上市公司影响之法律观察与分(fēn)析》,作者:刘燕迪、潘晓黎、关泽宇。

[2] 引用(yòng)自:《证券群體(tǐ)纠纷多(duō)元化解的困境与破解》,作者:上海金融法院综合审判二庭副庭長(cháng)崔婕,法官助理(lǐ)瞿峥、刘蒙。

[3] 引用(yòng)自:《中國(guó)证监会投资者保护典型案例》,國(guó)家金融监督管理(lǐ)总局2023年10月发布。